みなさまこんにちは!

少しずつ暑くなってきましたね!

私は少し油断をしていて、窓を開けて寝てしまい、寝冷えをしてしまいました(*_*)

季節の変わり目は体温調節などをして、体調不良にならないようにお気を付けください。

前回、「相続税についてのお尋ね」が届いたときにはどうすればいいのか?という記事をご紹介しました。

「相続税についてのお尋ね」について詳しく知りたい方はこちらの記事を詳しくご覧ください。

【関連記事】「相続税についてのお尋ねが届いた時の対応はどうすればいいの?」

相続の手続きが終わって少しほっとされている頃に届く、この通知。

家にとどいたらびっくりしてしまいますよね(^_^;)

「相続税についてのお尋ね」の封書にはどのような書類が入っているのか、どう記入すればいいのか困っている方へ。

今回は、突然届く「『相続税についてのお尋ね』の書き方について」 を ご紹介します(^^)

目次

相続税についてのお尋ねとは

「相続税についてのお尋ね」は相続開始からおおよそ6~8ヶ月が過ぎたころに突然送られてくる

「相続税についてのお尋ね」とは、亡くなった人の遺産を相続する、相続人に対して送られる文書です。

相続税についてのお尋ねの封書の中身

「相続税の申告等についてのご案内」は、大きいサイズの封筒に、

- 相続税のあらまし

- 相続税の申告要否検討表

- チェックシート

などの書類が入っているので、必要事項を記載して税務署に返送します。

検討表は、国税庁ホームページからダウンロードすることができます。

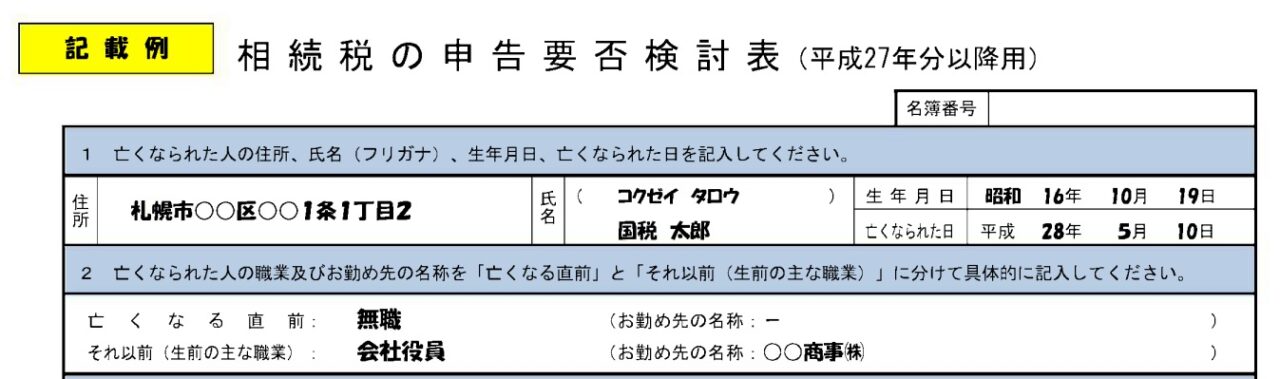

下記の記載例も同ホームページから引用しています。

相続税の申告要否検討の書き方

亡くなられた人の状況

亡くなられた方のことを「被相続人」と言います。ここでは亡くなられた方の基本情報についてを記入します。

・亡くなられた人の住所

・氏名

・生年月日

・亡くなられた日

を記載します。

亡くなられた人の職業及びお勤め先の名称を「亡くなる直前」と「それ以前(生前の主な職業)」に分けて、記入してください。

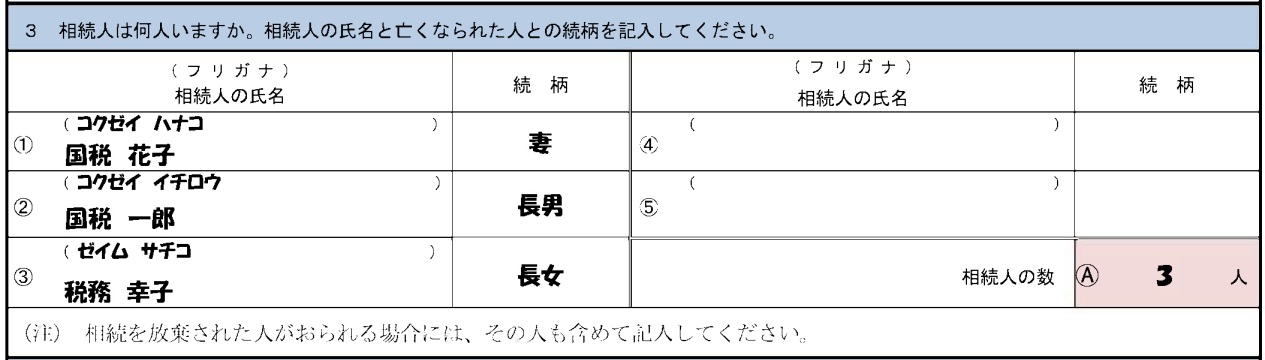

相続人の状況

相続人についての情報を記載します。

相続人の人数、氏名、住所及び亡くなられた人との続柄

・相続人は何人いますか

・相続人の氏名、被相続人との続柄

・相続人の数

「相続を放棄した人」がいる場合には、その事実も含めて記入してください。

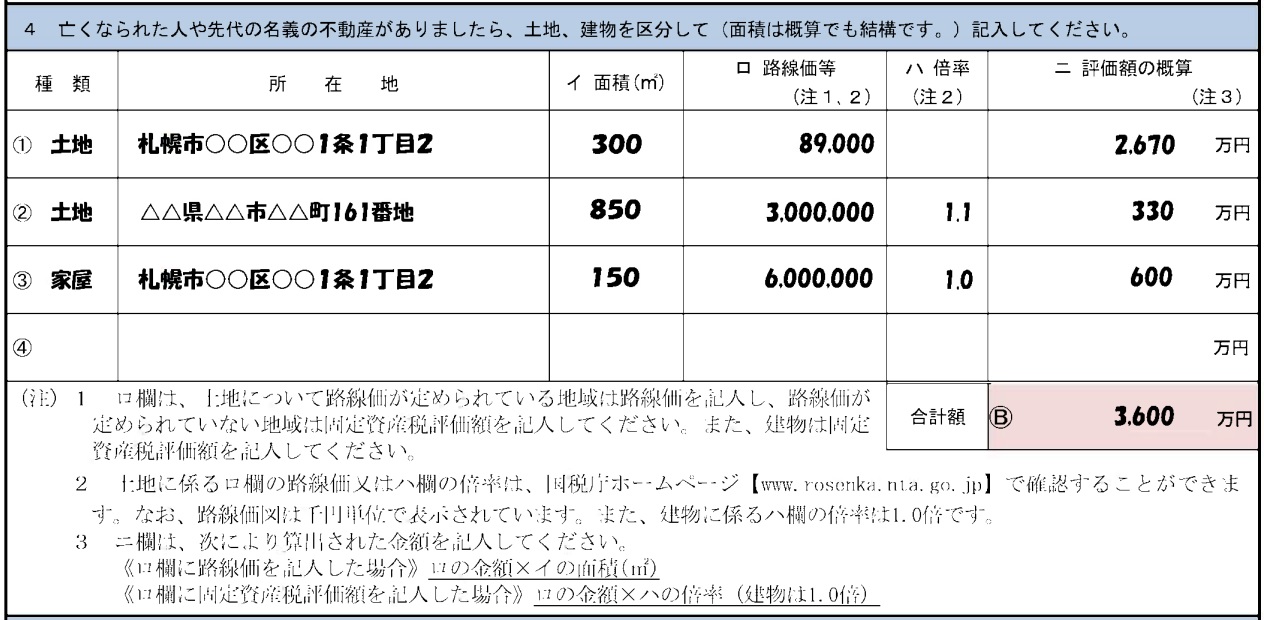

亡くなった方の遺産(不動産)の状況

亡くなられた方が保有していた不動産の情報を記載します。

被相続人の名義だった不動産を土地・建物に分けて、以下を記載します。

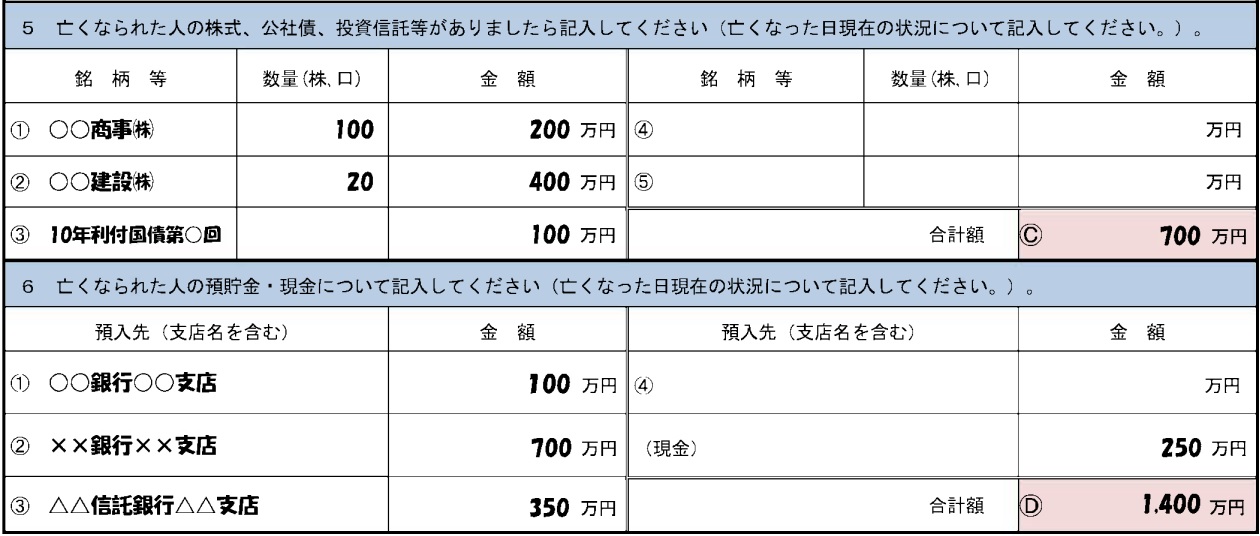

亡くなられた方の遺産(金融資産)の状況

亡くなられた方が保有していた有価証券、預貯金、現金の情報を記載します。

被相続人が保有していた株式などの有価証券について記載します。

個人が管理している台帳などを参考に記入をしてください。

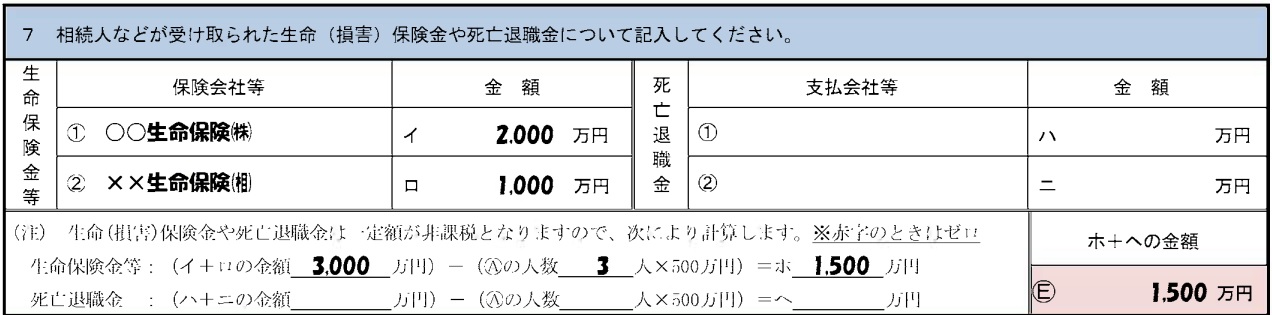

亡くなられた方の保険金・死亡退職金の状況

相続人が受け取った生命保険金や死亡した際に受け取った勤務先からの退職金などについて金融します。

わからない場合は、生命保険会社の問い合わせるか、ファイナンシャルプランナーや税理士に相談をしましょう。

その他の財産の状況

今まで記入した財産以外、その他の財産の情報を記載します。

例えば、

・ゴルフ会員権

・書画や骨董

・自動車

・貸付金

など、財産の種類・数量・合計金額について記入をします。

亡くなられた方から生前贈与を受けていた場合の情報について

相続時精算課税制度を適用して財産の贈与が行われていたかどうかを記入します。

「相続時精算課税制度」についてはこちらをご覧ください。

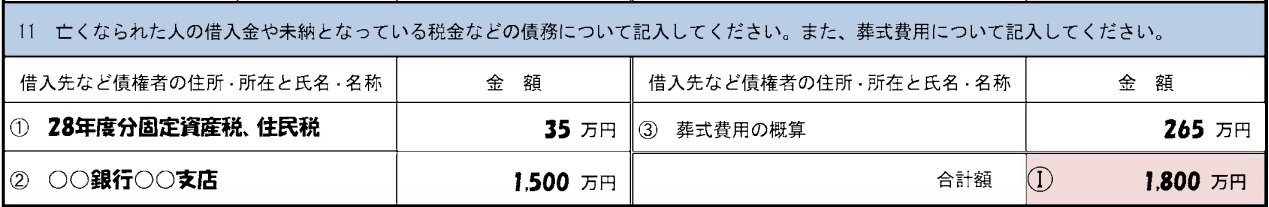

亡くなられた方の債務・経費と葬式費用の情報について

借入金や、亡くなった方(被相続人)の経費で、死亡日以降に支払ったものを記入します。

・借入金(ローン)・

・固定資産税・住民税

・医療費

・介護費用

・敷金

など、亡くなられた人の借入金・未納となっている税金などの債務などについて記入します。また、葬式費用についても記入してください。

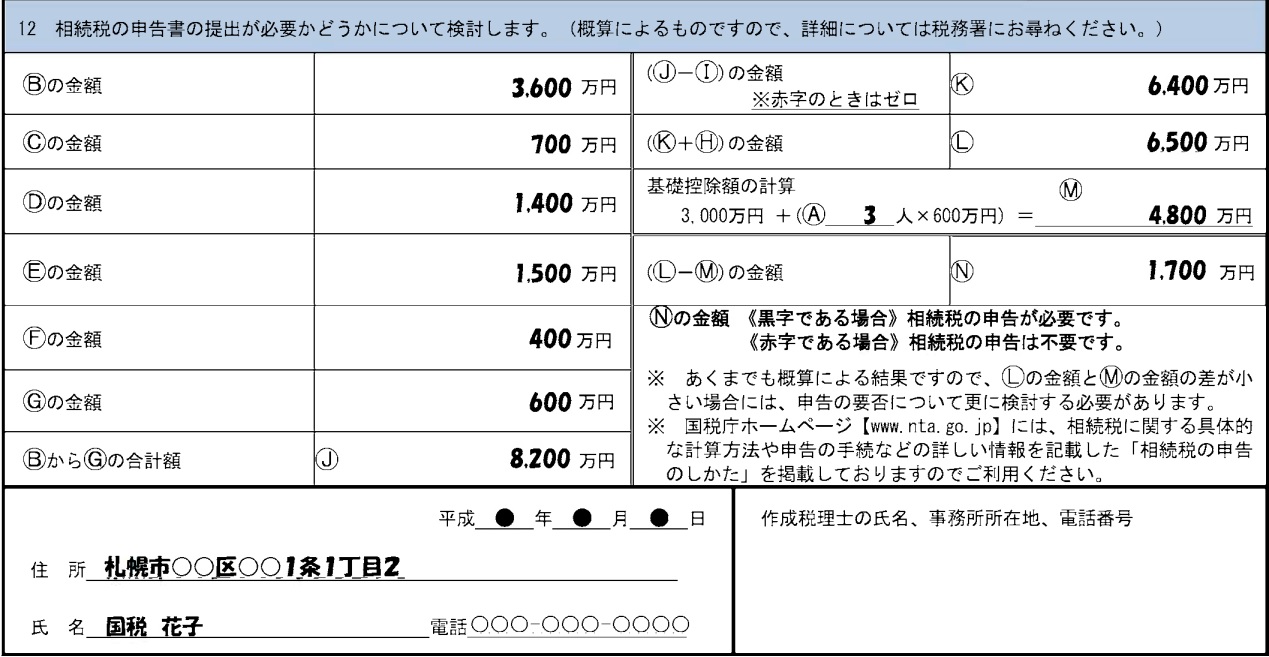

相続税申告書の提出が必要かどうか

今まで記載した内容を基に、相続税の申告及び申告書の提出が必要かどうかを記載します。

相続税についてお困りの方は税理士に依頼を!

申告要否検討表は、自分で書いても、税理士に作成を依頼しても構いません。遺産の内容が把握できていない場合や、遺産の種類が多い場合は税理士のアドバイスを受けることをおすすめします。

税理士に依頼をするメリット

- 手間が省ける

- 心の余裕ができる

- 税理士が相続人のミスをカバーできる

- 節税のアドバイスがもらえる

税理士は、一般の人ではあまり知らないような控除や特例などの知識をたくさん持っています。

控除や特例を正しく適用するためには、条件などの理解が必要です。

税理士に依頼をすることで、申告書の作成などの手続きを任せることができ、条件にあった控除や特例を正しく適用してもらうことができます。

上記以外のケースや、処理が複雑なケースでわからないといった場合は、自己で解決せず、必ず税理士や税理士事務所に相談をしましょう。

まとめ

相続税申告書の作成依頼は、必ず「相続税専門の税理士」に依頼しなければならないというわけではありませんが、信頼できる税理士選びは慎重に検討しましょう。

相続税申告書の作成がわからない方、まだ依頼していない方は、一度税理士にご相談下さい。

美味しいグルメ一覧