みなさまこんにちは!

毎日かなり暑いですが、みなさまいかがお過ごしでしょうか?

「利子割引料」という言葉をご存知でしょうか?

「利子割引料」は勘定科目の一つなのですが、法人や個人事業主の方でも、飲食店や店舗での開業などで多額の開業資金がかかる場合、銀行などから借入を行うことも少なくないと思います。

【関連記事】「勘定科目は自由に作れる?使ったほうがいい勘定科目」

「借入したお金は経費にできるの?」「支払い利息とどう違うの?」

と思われる方も多いと思います。

利子割引料という意味や・含まれるものを理解をしながら、正しい申告ができるように、理解を深めましょう!

今回は、「利子割引料とは?支払利息とどう違うの?」をご紹介します。

目次

利子割引料とは

「利子割引料」とは、事業用の借入をした際に発生する「利息」と、報酬として受け取った手形を現金に変えるときに発生する「割引料」をまとめる勘定項目です。

「利子」は借入金の利息、「割引料」は手形などを割引したときに支払う割引料です。

利息や割引料は、ローン・リボ払いなどの場面でよく登場しますね。

利子割引料に含まれるもの

利子割引料には、下記のものが含まれます。

例えば、

・店舗や事務所の購入

・事業資金の借入利息

・事業用の自動車ローンの利息

・リフォームのための借入金に対する支払利息

・住宅ローンの利息

・カードローンの利息

・リボ・分割払いの手数料

・手形の割引料

上記の例はすべて「事業のため」の借り入れや支払いであることが前提です。

借入金の利子などは「支払利息」という勘定科目が用いられることも多いのですが、帳簿上で統一できていれば、「利子割引料」「支払利息」どちらを使っても問題ありません。

借り入れの元本は経費にできない!

借入をし、返済時に支払うのは「元本」部分と「利息」部分の両方なので、どちらも経費になると思われるかもしれませんが、経費になるのは「利息」部分のみです。

借入をして、現金が入金になったものは「負債」になっているので、元本部分の返済は負債が減少しているのが理由です。

利子割引料と支払い利息の違い

「利子割引料」と「支払利息」は名前もよく似ているのですが、どのような違いがあるのでしょうか?

利子割引料と支払利息に大きな違いはない

利子割引料は、大きく分けると「利息」と「割引料」の2つの要素があるのですが、支払利息は借り入れやローンの「利子(利息)」で支払った金額のみの勘定科目です。

それ以外は大きな違いはありませんので、借入の利子を支払った場合は利子割引料の勘定科目でも、支払利息の勘定科目を使って処理しても問題ありません。

確定申告書類には「利子割引料」として記入をする

確定申告書には支払利息ではなく、利子割引料の項目で記入をします。

利子割引料は課税?非課税?

利子割引料に分けられる出費など、消費税区分は「非課税」となります。

支払った利息や手数料はそのまま経費として計上可能です。

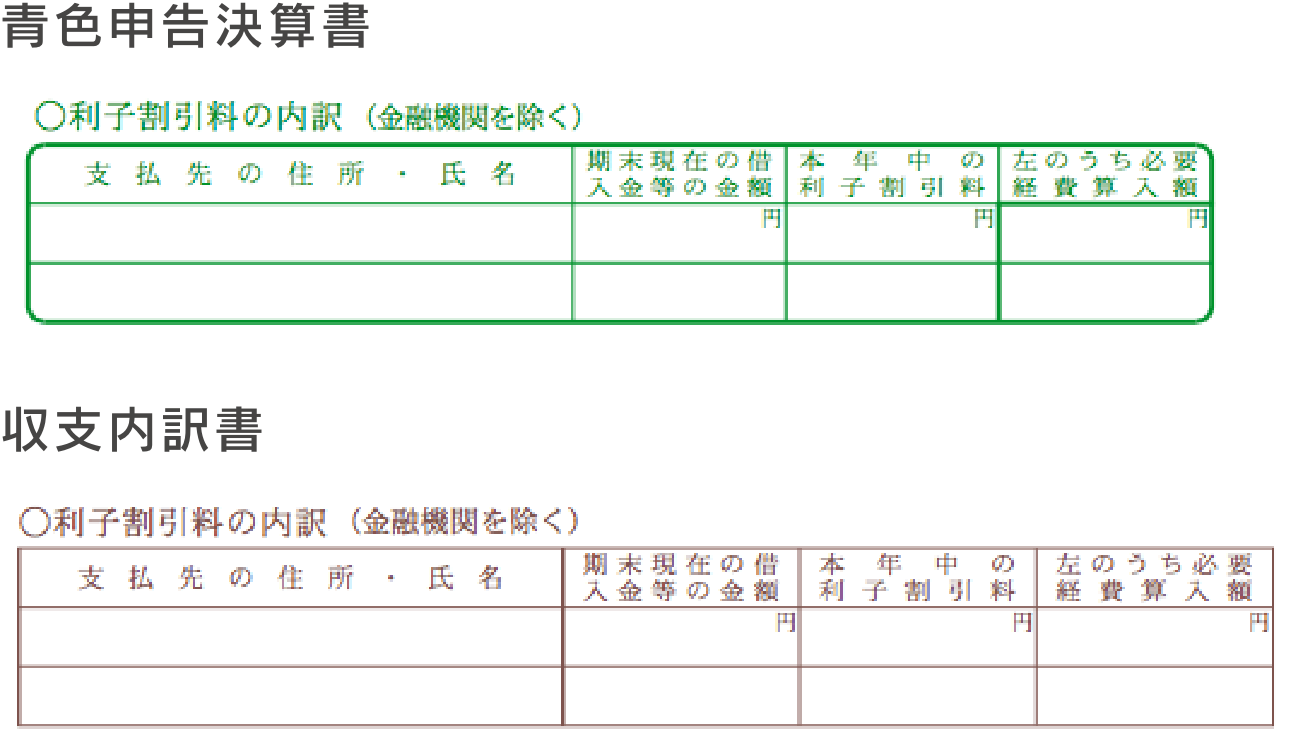

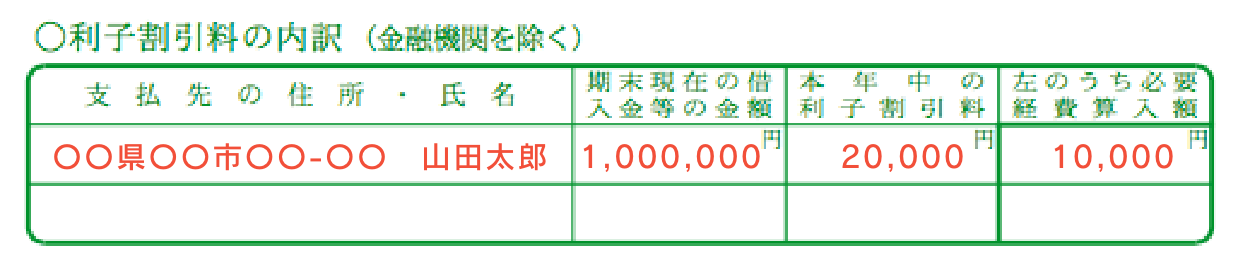

確定申告時の利子割引料の書き方

記入欄を見ただけで大抵は埋められるかと思いますが、利子割引料の内訳は上のように記入していきます。

利子割引料の内訳の書き方

白色申告(収支内訳書の2ページ目)、青色申告(青色申告決算書の3ページ目)にそれぞれ「利子割引料の内訳」という項目があります。

・期末(12月31日)時点の借りている金額

・1年間で支払った利息

・経費算入額(利息のうち事業のための借入に対する利息)

を記入します。

金融機関からの借り入れやローンは書かなくてよい

銀行や消費者金融などの金融機関からの借り入れやローンを記入する必要はありません。個人や金融機関以外の法人などから借り入れをして利子が発生した時のみ記入します。

税に関するお悩みは信頼できる税理士にご相談を!

経費になる・ならない以前に、銀行の利息などに関しては経営を維持するうえで銀行と付き合っていくことがとても重要です。経営を維持していくために、銀行とのお付き合いを大切にしましょう。

銀行とのお付き合いなどでわからないことや、税に関するお悩みは、税理士に一度相談をしてみるのも一つの方法です。

【関連記事】「税理士と顧問契約する前に確認すること・気をつけること」

信頼できる税理士をお探しの方、顧問税理士に依頼を検討中の方は、契約前にチェックするべき項目も事前に確認しましょう!

【関連記事】「失敗しない!良い税理士を選ぶポイント」

利子割引料を正しく確定申告して節税しよう

利子割引料についてご紹介しました。

今から事業を始める方や、借入をする方は、お金を借りたことによる利子は利子割引料として経費にすることができますので、経費漏れが無いように申告をしましょう。

虚偽の申告をすると思わぬペナルティを受ける可能性がありますので、記入内容がわからない場合は税理士に相談をしましょう!